Quy định về kê khai thuế môn bài cho năm 2016

- Thứ hai - 23/05/2016 09:47

- In ra

- Đóng cửa sổ này

Nghị định số 75/2002/NĐ-CP

Thông tư số 96/2002/TT-BTC

Thông tư 42/2003/TT-BTC

Thông tư 156/2013/TT-BTC

1. Bậc thuế môn bài:

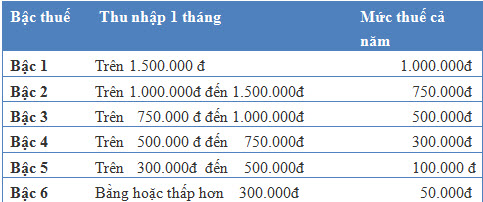

1.1 Bậc thuế môn bài phải nộp đối với hộ kinh doanh, cá nhân kinh doanh:

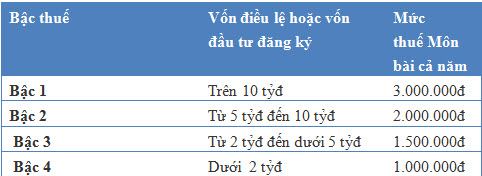

1.2 Bậc thuế môn bài phải nộp đối với các tổ chức kinh tế đang hoạt động sản xuất kinh doanh:

Bậc thuế môn bài phải nộp đối với tổ chức kinh tế đang hoạt động căn cứ vào số vốn ghi trong giấy ĐKKD, được quy định như sau:

Lưu ý:

Mức thuế trên quy định đối với doanh nghiệp hoạt động cả năm, nếu doanh nghiệp hoạt động nửa năm, thì đóng thuế bằng ½ mức thuế trên.

Ví dụ:

– DN thành lập 6 tháng đầu năm: Nộp thuế Môn bài cả năm

– DN thành lập 6 tháng cuối năm( từ 01/07): Nộp ½ mức thuế Môn bài

2. Hồ sơ kê khai thuế môn bài:

Doanh nghiệp mới thành lập, hoặc có thay đổi về vốn điều lê, vốn đầu tư đăng ký trong năm, phải kê khai Tờ khai thuế Môn bài Mẫu 01/MBAI (Ban hành kèm Thông tư 156/2013/TT-BTC)

Mời bạn xem chi tiết:

Hướng dẫn lập tờ khai thuế môn bài

Giấy nộp tiền vào NSNN theo mẫu C1-02/NS (Ban hành kèm Thông tư 119/2014/TT-BTC)

3. Thời hạn nộp tờ khai thuế môn bài và thời hạn nộp tiền thuế môn bài:

Trường hợp 1: Đối với DN mới kinh doanh hoặc DN đang hoạt động có thay đổi về vốn điều lệ, vốn đầu tư đã đăng ký

– Người nộp thuế mới hoạt động kinh doanh: Thời gian nộp thuế và Tờ khai thuế Môn bài Mẫu 01/MBAI chậm nhật là ngày thứ 30, kể từ ngày bắt đầu hoạt động SXKD.

– Người nộp thuế đang hoạt động nhưng có thay đổi về vốn điều lệ:

Thời gian nộp Tờ khai thuế Môn bài Mẫu 01/MBAI chậm nhất là ngày 31/12 của năm có thay đổi về vốn làm thay đổi bậc thuế môn bài

Thời gian nộp thuế môn bài chậm nhất là ngày 31/1 năm sau liền kề với năm có thay đổi về vốn điều lệ

Trường hợp 2: Đối với DN đang hoạt động, không thay đổi về vốn điều lệ, vốn đầu tư đã đăng ký, hoặc thay đổi không tới mức phải thay đổi bậc thuế môn bài

Không cần nộp tờ khai thuế môn bài

Thời hạn nộp thuế môn bài chậm nhất là ngày 31/1 hàng năm

4. Một số chú ý khi kê khai thuế môn bài:

– Đối với DN có đơn vị trực thuộc như: Chi nhánh, cửa hàng, cơ sở sản xuất…

+ Nếu ở cùng tỉnh thì nộp Tờ khai thuế Môn bài Mẫu 01/MBAI và nộp thuế môn bài của đơn vị trực thuộc cho cơ quan thuế quản lý DN.

+ Nếu ở khác tỉnh thì nộp Tờ khai thuế Môn bài Mẫu 01/MBAI và nộp thuế môn bài của đơn vị trực thuộc cho cơ quan thuế quản lý đơn vị trực thuộc.

+ Mức thuế môn bài phải nộp của chi nhánh, cửa hàng, cơ sở sản xuất… là 1.000.000đ/ năm

– Trường hợp Người nộp thuế không có địa điểm cố định như kinh doanh buôn chuyến, kinh doanh lưu động, hộ xây dựng, vận tải, nghề tự do khác…

+ Nộp Tờ khai thuế Môn bài Mẫu 01/MBAI và nộp thuế môn bài cho Chi cục Thuế quản lý địa phương nơi có hoạt động kinh doanh hoặc nơi cư trú.

– Để tránh tình trạng tiền thuế không về được tài khỏan của cơ quan thuế Doanh nghiệp ghi đúng Chương, Khoản, tiểu mục của đơn vị mình khi nộp thuế điện tử như sau:

Vốn Trên 10 tỷ : TM 1801: 3 triệu

Từ 5- 10 tỷ :TM 1802: 2triệu

Từ 2- dưới 5 tỷ : TM 1803: 1,5 triệu

Dưới 2 tỷ : TM 1804: 1triệu

Cửa hàng : TM 1804 : 1 triệu